皆さん、こんばんは。(^.^)

遂に、漫画サラリーマン金太郎すべて読み終わりました。

167話+マネー編13話+新21話→全201話が全て無料。

読破するのに、約1ヶ月掛かったかな?(^_^;

休日は複数の端末で何話かまとめて読んだのですが、いやはや、1ヶ月は長いですね。

現実は漫画のようには行きませんが、確かに漲るやる気はもらいました。\(^o^)/

さて、昨日の続きで、消費税法改正を具体例で見て行こうと思います。

ちょっと雑誌から離れて、実際に教室で起こりうる事例を元に考えてみたいと思います。

昨日の最後に書いた4月分の授業料を3月中に受領した場合ですが、もう少し、詳しく書かせていただくと、次のような処理をします。

<受領日(3/??)>

現金で受領したら、「現金出納帳」で相手科目を「前受金」にして、入金処理を行います。

仕訳を表すと、次のようになります。

(借方)現 金 10,500 (貸方)前受金 10,500

<役務提供日(4/??)>

仕訳日記帳で、次のように入力します。

(借方)前受金 10,500 (貸方)売上高 10,500←課税売上

仕訳を表すと、次のようになります。

厳密には円未満の設定がどうしてあるかで1円の位が異なるかも知れません。

(借方)前受金 10,500 (貸方)売 上 高 9,722

仮受消費税 778

Q.年間契約で電話サポートなどをしていて、仮に2/1に1年分を受領したら?

A.

目的物の引き渡しを要する取引か、要しない取引かで処理が異なりますが、この場合は引き渡しを要しないので、本来なら役務提供完了の日(来年1/31)を基準に判断することになります。→8%

ただし、契約や慣行により1年分の料金を受領しており、継続的に受領時に売上計上をする処理をしている場合は、受領時の税率を適用することができます。→5%

Q.ICカードのチャージを3月中に行ったら?

A.実際にICカードのチャージ分を利用した時点の消費税率が適用されます。

4月以降の利用なら8%

これも、実は厄介ですね。

うちは、1月からタブレットカフェを開催したということで、かなりのカフェの珈琲チケットを1月中に購入します。

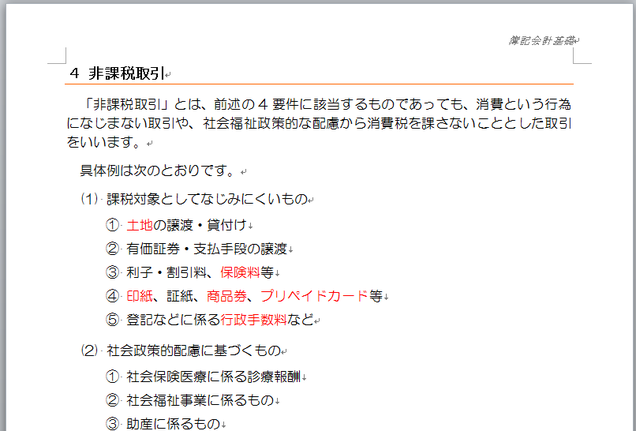

画像は弊社テキスト「簿記会計基礎」のP.47に書いている内容ですが、プリベイドカードは、本来「非課税」です。

なので、使った時点の税率で消費税を抜き出すことになる訳ですが、これにも例外規定があって、(自ら使用する商品券等については、継続適用を条件に購入時に消費税の課税取引として認識する)ことも認められるわけです。

考え方は切手などと同じですね。(^_^;)

1枚切手を貼ったら1枚分の消費税、な~んてやっていたら、面倒でたまんないから、事務作業軽減のための例外規定ですね。

例えば、「会議費」などの科目で入力すると、自動的に消費税が抜き出されますので、チケットを買って「会議費」として入力すると、5%の消費税が抜き出されます。

本来なら、チケットを使った都度、計上したほうがお得なようですが、簡易課税の場合は、支払ったほうの消費税は、神経質にならなくても良いかと思います。(^_^;

あくまで、売上に係る消費税から計算されますからね。

でも、本則課税の方は、厳密に処理したほうがお得になりそうです。

仮払消費税の額が多く計上されることになりますので…。

まあ、でも、事務作業量と金額のバランスを見る必要はありそうですね。

更に、商品券などの発行側は、消費税は交換・引換時だけど、法人税や所得税は、発行時に収益計上ということで、いやはや、厄介、厄介!!

税理士の先生がぼやきたくなられるお気持ち、よ~く分かります。

では、今日もこの辺で、続きはまた。